五一假期以来,猪肉价格重回震荡态势,引发了市场对于猪肉产能去化节奏的担忧。我们认为,目前猪肉供大于求的基本面尚未改变,但往后看,新一轮猪肉价格上行周期将于三季度启动。对此,我们从三个维度进行了论证。

核心观点

产能视角:能繁母猪2021年二季度末出现拐点。根据生猪养殖过程,能繁母猪存栏量领先猪肉出栏约10个月,鉴于此可基于能繁母猪存栏量情况预测猪肉价格。农业部数据显示,2021年二季度末能繁母猪存栏同比出现拐点,并迎来趋势性下滑,截至今年3月末,能繁母猪存栏同比已进入负区间,同比下降3.1%。这意味着近期猪肉供大于求的局面还将持续,生猪产能将从今年三季度开始下降并逐步推升猪肉价格。

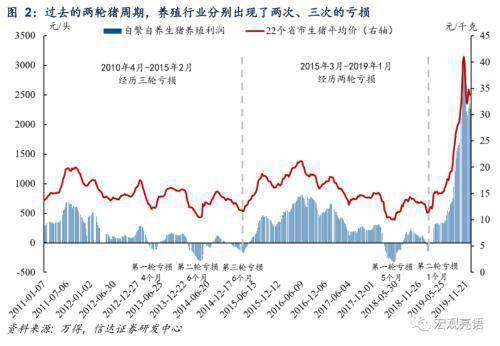

盈利视角:生猪养殖行业已经历两轮亏损。除了能繁母猪存栏以外,生猪养殖行业的利润情况也是判断猪周期的关键指标。在猪周期的下行阶段,行业出现大面积亏损将降低养殖户的积极性,导致养殖企业缩减产能、散养户退出市场。产能加速出清有助于猪肉价格企稳并开启下一轮上行周期。回顾过去的两轮猪周期,养殖行业分别出现了两次、三次的亏损之后,下行周期才得以结束。本轮猪周期从2021年年初进入下行通道,2021年6月开始出现亏损,直至11月扭亏为盈,在5个月的亏损期中,最高亏损达到了731元/头。春节过后,生猪供大于求导致猪肉批发价格转头下行,引起了自繁自养模式的新一轮的大面积亏损。时至今日,第二波亏损已经持续了4个月,行业正处于产能去化的关键阶段,未来供需关系将持续改善。

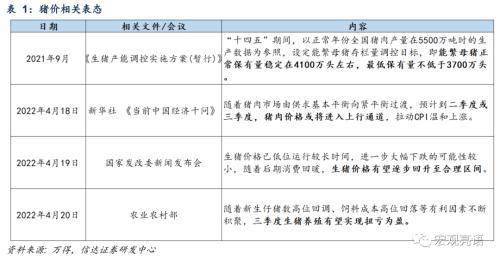

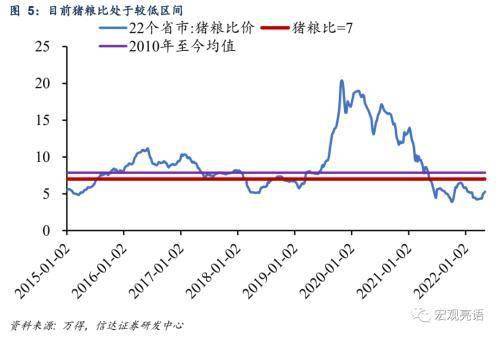

政策视角:官方传出猪价上行的暖风。4月19日,国家发改委举行的新闻发布会上,新闻发言人孟玮表示,生猪价格已低位运行较长时间,进一步大幅下跌的可能性较小,随着后期消费回暖,生猪价格有望逐步回升至合理区间。4月20日农业农村部表示,到今年三季度中国生猪养殖有望实现扭亏为盈。另外,截至5月6日,猪粮比为5.28,尚未达到盈亏平衡点,与2010年以来的猪粮比均值7.86也有较大距离。在养殖户经营压力普遍较为严峻的情况下,我们推断下半年政府通过抛储等方式调控猪肉价格的动力较低。

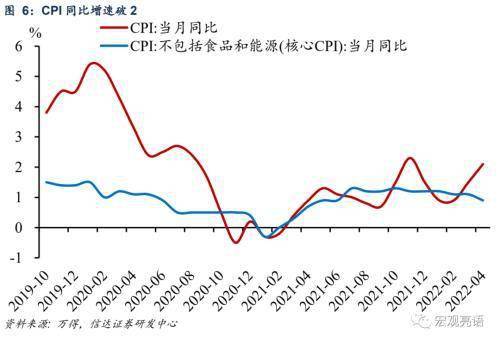

值得注意的是,下半年通胀压力或将明显加剧。猪周期启动,加上俄乌冲突导致能源价格居高不下,将对下半年CPI读数形成较强支撑。根据我们的测算,“猪油共振”的影响下,CPI大概率在下半年突破3%。在一季度货币政策执行报告中,央行重点提及了“密切关注物价走势变化”,表明物价变化对央行下一阶段货币政策的影响程度可能会有所增大。

风险因素:疫情变异导致疫苗失效;国内政策超预期等。

正文

一、新一轮猪周期将在三季度启动

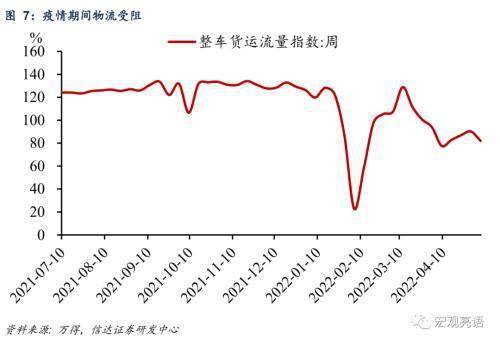

目前猪肉供大于求的基本面尚未改变,但往后看,新一轮猪肉价格上行周期将于三季度启动。4月疫情防控导致猪肉运输不畅,黑龙江、吉林、辽宁等地作为生猪供应大省,猪肉出栏受阻,再叠加养殖户防疫成本增加,造成短期猪肉价格上涨。4月份CPI数据显示猪肉价格由上月环比下降9.3%转为上涨1.5%。然而五一假期以来,猪肉价格重回震荡态势,引发了市场对于猪肉产能去化节奏的担忧。我们认为,目前猪肉供大于求的基本面尚未改变,但往后看,新一轮猪肉价格上行周期将于三季度启动。对此,我们从三个维度进行论证。

产能视角:能繁母猪2021年二季度末出现拐点。根据生猪养殖过程,能繁母猪存栏量领先猪肉出栏约10个月,鉴于此可基于能繁母猪存栏量情况预测猪肉价格。农业部数据显示,2021年二季度末能繁母猪存栏同比出现拐点,并迎来趋势性下滑,截至今年3月末,能繁母猪存栏同比已进入负区间,同比下降3.1%。这意味着近期猪肉供大于求的局面还将持续,生猪产能将从今年三季度开始下降并逐步推升猪肉价格。

盈利视角:生猪养殖行业已经历两轮亏损。除了能繁母猪存栏以外,生猪养殖行业的利润情况也是判断猪周期的关键指标。在猪周期的下行阶段,行业出现大面积亏损将降低养殖户的积极性,导致养殖企业缩减产能、散养户退出市场。产能加速出清有助于猪肉价格企稳并开启下一轮上行周期。回顾过去的两轮猪周期,养殖行业分别出现了两次、三次的亏损之后,下行周期才得以结束。本轮猪周期从2021年年初进入下行通道,2021年6月开始出现亏损,直至11月扭亏为盈,在5个月的亏损期中,最高亏损达到了731元/头。今年春节过后,生猪供大于求导致猪肉批发价格转头下行,引起了自繁自养模式的新一轮的大面积亏损。3月以来,受南美干旱、俄乌冲突影响,豆粕和小麦价格大幅上涨。饲料涨价的背景下,即便4月猪肉价格回升,养殖户依然处于亏损状态。由此,第二波亏损已经持续了4个月,行业正处于产能去化的关键阶段,未来供需关系将持续改善。

政策视角:官方传出猪价上行的暖风。4月19日,国家发改委举行的新闻发布会上,新闻发言人孟玮表示,生猪价格已低位运行较长时间,进一步大幅下跌的可能性较小,随着后期消费回暖,生猪价格有望逐步回升至合理区间。4月20日农业农村部表示,到今年三季度中国生猪养殖有望实现扭亏为盈。

我们推断下半年政府通过抛储等方式控制猪肉价格上行的动力较低。根据2021年6月发布的《完善政府猪肉储备调节机制,做好猪肉市场保供稳价工作预案》,生猪生产盈亏平衡点的猪粮比价约为 7∶1。截至5月6日,猪粮比为5.28,尚未达到盈亏平衡点,与2010年以来的猪粮比均值7.86也存在较大距离。在养殖户经营压力普遍较为严峻的情况下,我们推断下半年政府通过抛储等方式调控猪肉价格的动力较低。

二、CPI同比“破2”

CPI同比涨幅扩大。4月CPI同比上涨2.1%,涨幅比上月扩大0.6个百分点。去年价格变动的翘尾影响约为0.7个百分点,新涨价影响约为1.4个百分点。

物流成本上行叠加囤货需求增加,食品价格“由跌转涨”。从环比看,食品价格由上月下降1.2%转为上涨0.9%,影响CPI上涨约0.17个百分点。因疫情期间物流成本上升,加之囤货需求增加,薯类、鸡蛋和鲜果价格分别上涨8.8%、7.1%和5.2%。猪肉价格由上月下降9.3%转为上涨1.5%。

地缘冲突持续,推升能源价格环比上涨。汽油和柴油价格分别上涨2.8%和3.0%;受小长假因素影响,飞机票、交通工具租赁费和长途汽车价格分别上涨14.9%、6.8%和1.5%。

核心CPI增速回落反映居民需求偏弱。4 月核心CPI同比0.9%,较前值再次回落 0.2 个百分点。受疫情封控影响,居民消费场景受限,衣着、旅游、服务价格环比增速大幅下降。

值得注意的是,下半年通胀压力或将明显加剧。猪周期启动,加上俄乌冲突导致能源价格居高不下,将对下半年CPI读数形成较强支撑。根据我们的测算,“猪油共振”的影响下,CPI大概率在下半年突破3%。在一季度货币政策执行报告中,央行重点提及了“密切关注物价走势变化”,表明物价变化对央行下一阶段货币政策的影响程度可能会有所增大。

三、输入性通胀压力下,PPI同比下行斜率较缓

PPI同比小幅下行。从同比看,PPI上涨8.0%,涨幅比上月回落0.3个百分点。其中,生产资料价格上涨10.3%,涨幅回落0.4个百分点;生活资料价格上涨1.0%,涨幅扩大0.1个百分点。从环比看,PPI上涨0.6%,涨幅比上月回落0.5个百分点。其中,生产资料价格上涨0.8%,涨幅回落0.6个百分点;生活资料价格上涨0.2%,涨幅与上月相同。

输入性通胀压力下,中上游PPI同比降幅小于预期。PPI采掘工业环比增长2.0%,上月为4.8%,原材料工业环比1.4%,上月为1.9%。国际原油、有色金属等大宗商品价格高位震荡,国内相关行业价格增速小幅回落。其中石油煤炭及其他燃料加工业价格上涨3.5%,涨幅回落4.4个百分点;化学原料和化学制品制造业价格上涨1.4%,涨幅回落0.4个百分点;石油和天然气开采业价格上涨1.2%,涨幅回落12.9个百分点。有色金属冶炼和压延加工业价格上涨0.8%,涨幅回落1.9个百分点。

下游价格的传导依然偏慢。代表下游制造业的PPI加工工业环比上涨0.4%,与上月持平。下游消费品中,衣着类价格涨幅高于上月,其余三类涨幅与上月持平或弱于上月,显示上游对下游价格的传导依然偏慢。如果下半年疫情得到控制,终端需求回暖,下游消费品行业价格涨幅有望进一步扩大,并带动相关行业利润增长。

凡注有"环球传媒网"或电头为"环球传媒网"的稿件,均为环球传媒网独家版权所有,未经许可不得转载或镜像;授权转载必须注明来源为"环球传媒网",并保留"环球传媒网"的电头。