2月25日,10年期美国国债收益率闪电飙升,连续突破1.5%、1.6%两大关键点位,日内升逾20基点,创下去年2月以来最高水平。自2021年春节以来,美国10年国债收益率在不到两周的时间里已经大幅飙升约40%。

其它期限美国国债收益率也同时大幅攀升。5年期美债收益率一度升至0.8617%,日内上升约26个基点。30年期美债收益率一度触及2.4%整数大关,也创一年来新高,日内上升约16个基点。2年期美债收益率日内上升约6个基点。

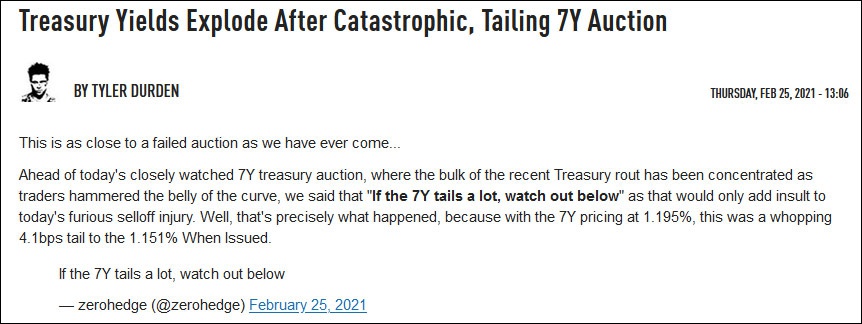

这意味着,美债发行遭遇市场冷对。25日进行的一支610亿美元的5年期美国国债拍卖需求锐减,投标倍数为过去十年来倒数第二低位。美国财政部拍卖的620亿美元的7年期国债,投标倍数从之前的2.305跌至2.045,创历史新低。市场人士评价,这绝对是史上灾难性的一场美债拍卖。

受此影响,美国股市全线暴跌。道琼斯工业平均指数跌1.75%,纳指跌3.52%,标准普尔500跌2.45%。

美债收益率飙升的背后,既反映出投资者对美国通胀上升的预期在迅速增强,也反映出市场对美债爆炸式扩张的担忧与日俱增。它表明在投资者眼中,美债已经不香了。急剧扩张的美国国债不可能被无限接纳、照单全收,市场这只“看不见的手”正在要求美债发行者付出更高成本。

通胀预期正在迅速提升

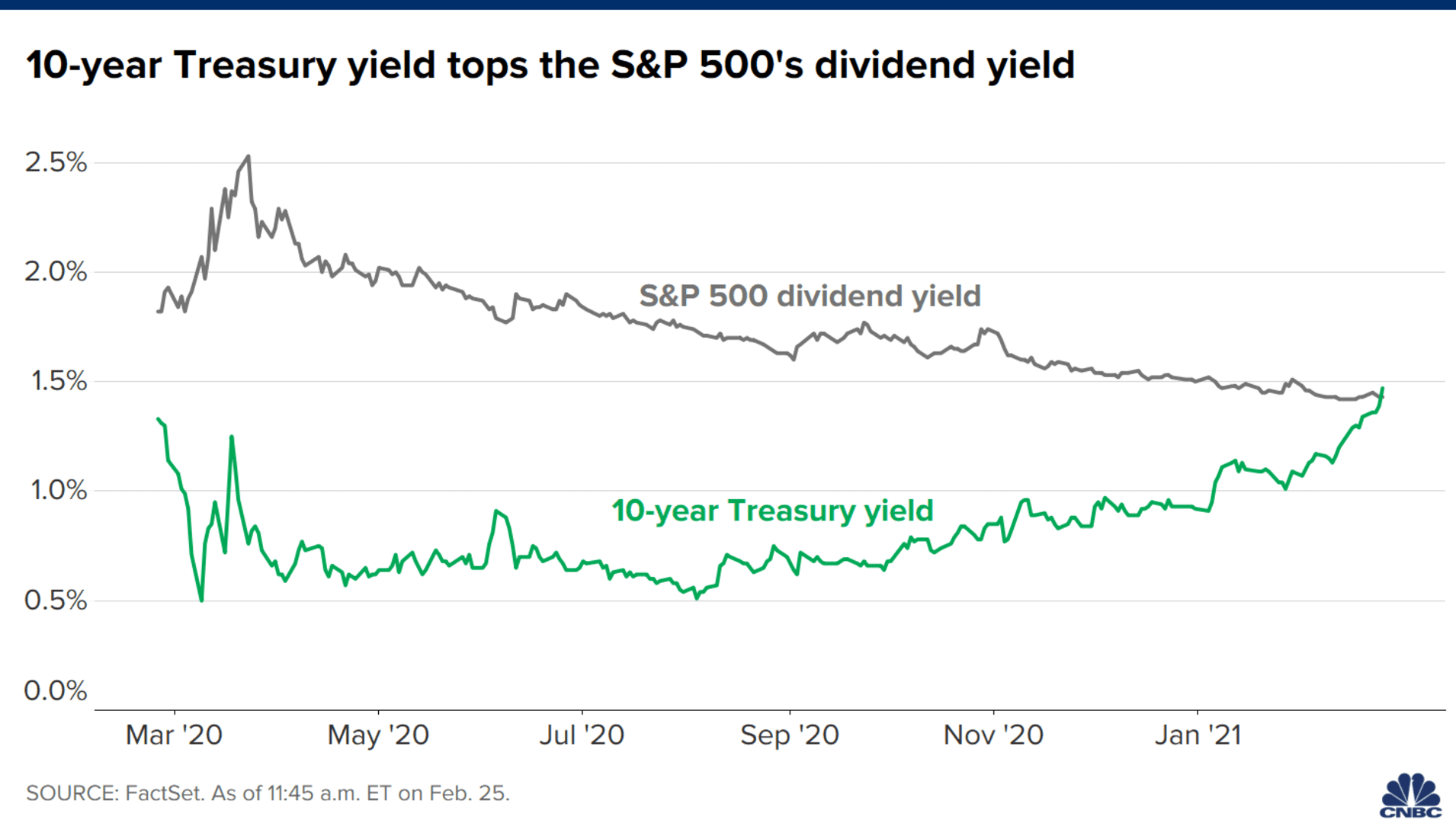

10年期美国国债收益率是最具标尺性意义的金融市场指标,1.5%的收益率是市场心理的一个临界关口。国债收益率一旦突破这个关口,市场对通胀的担忧将急剧上升。

10年期美债收益率超过1.5%,即超过标普500平均股息(CNBC图)

去年以来,以美联储为代表的西方央行开启史诗级货币大放水式的宽松刺激政策。美联储在2020年3月短短一个月内,就向市场释放3万亿美元流动性,相当于英国一年的GDP。如此量级的货币增发,不可能不对资产市场和商品市场带来冲击。

如果说去年疫情之下,暂时压抑了人们的消费需求和生产需求,那么2021年随着疫苗大面积推广、新冠疫情逐步得到控制,全球经济回升带来的消费需求和生产需求,加之市场供应一时滞后,全球通胀势必强势来袭。

全球金融市场充斥着“流动性的暴力”,能源、有色金融、原材料等大宗商品几乎全部涨价。自拜登胜选以来,布伦特原油上涨60%,铜上涨30%以上,玉米上涨近40%,大豆上涨30%。流动性的泛滥,已经到了“到处乱窜”的程度,比特币魔幻式的疯涨背后也是充溢的流动性在支撑。

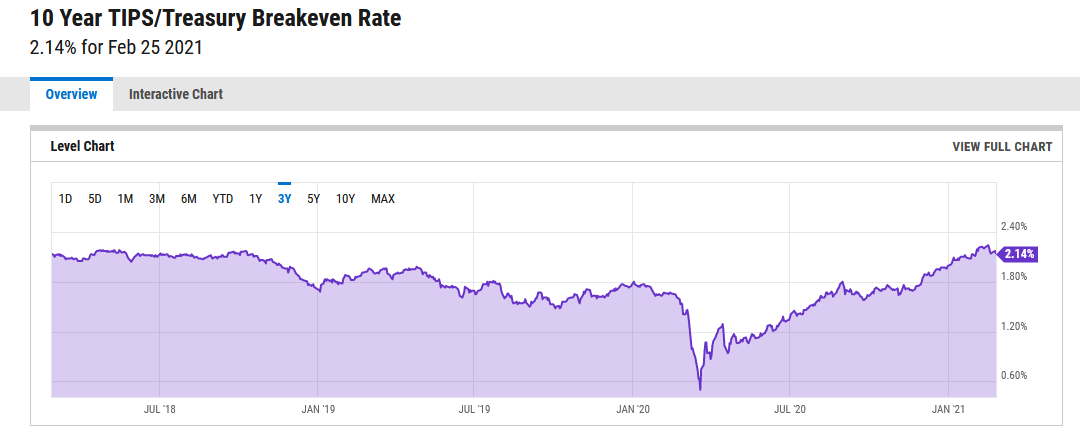

眼下,全球通胀预期在迅速抬头。今年1月欧元区核心通胀率为0.9%,较上月上升1.2个百分点。其中,荷兰最高,为17%,德国、法国分别为1.6%、0.8%,均呈上升态势。美国核心消费物价指数2月上旬达到1.4%,并在过去8个月持续处于上升通道。衡量未来10年平均年通胀预期的指标(10年期通胀保值债券损益平衡通胀率)一度涨至2.19%,为2018年中以来最高。

10年期通胀保值债券损益平衡通胀率走势(3年折线图,ycharts.com)

随着美国大力推行疫苗接种,在美国疫情逐步缓解的情况下,美国经济回升的步伐在加快。制造业、服务业经济活动在逐步改善,2月份美国耐用品订单环比增长 3.4%;被视为商业投资晴雨表的核心资本品订单增长 0.5%。失业人数逐月下降。拜登政府1.9万亿美元庞大纾困计划获得重大进展,将进一步刺激居民消费活动,部分经济学家预计美国今年经济可能出现过热。这都加剧了市场对美国今年内通胀快速反弹的预期。

在通胀预期提高的情况下,为抵消通胀的损失,投资者势必对美国国债债的投资回报提出更高要求,由此推高了国债的收益率。

美债扩张将面临市场的天花板

美国纽约西43街竖立着一面美国国债时钟,上面显示的美国国债总额已突破28万亿大关。国债时钟上的数字提醒着人们,美国政府的负债正在加速增加。

自去年3月以来,美国实施数轮财政刺激和经济救助法案,总额达到3.8万亿美元。一轮又一轮的财政救助支出,使联邦赤字雪上加霜。美国联邦财政赤字从2016年的5850亿美元连年攀升至2019年的9840亿美元。美国财政部数据显示,2020财政年度联邦政府支出增加47.3%,至6.55万亿美元,财政赤字激增逾两倍,总额超过3.1万亿美元,赤字占GDP之比跃升至15.2%,已是连续第五年增加,为1945年以来的最高水平。

随着赤字累积,美国联邦债务总额已突破28万亿美元,其与GDP比率达到134%。眼下,拜登政府正在紧锣密鼓地推出1.9万亿美元的《美国拯救计划》,后续还将推出3万多亿美元的基础设施建设计划。可以预见,美国政府的巨额赤字和债务高涨仍在路上。

美国国债的扩张很大程度上依赖美联储印钞提供资金支持。美联储的无限量化宽松措施,既为美国财政提供了资金支持,又向金融体系注入了大量流动性,同时美联储购入大量国债资产,大大压低了债券的利率水平,去年2年期国债等短期债券低至0的水平,10年期美国国债收益率一度只有0.35%,并长期保持在1%以下,这大大降低了美国政府发债成本。去年以来,美联储为刺激经济几乎用尽全力,将联邦利率维持在0附近,并维持每月1200亿美元的购债计划,美国财政新增加的债务,基本由美联储承接了。美联储同时保证除非美国完全达到复苏,且通货膨胀利率超过2%,将继续维持宽松货币刺激政策不变。

而美国确实从肆无忌惮地大举发债、任性印钞中收获了好处:既帮助他们化解了当前的经济衰退危机,美国国民的财富也增加了。

从前几轮的财政纾困法案,美国一般民众获得了每人1800美元的现金补贴。失业者每周额外获得第一阶段每周600美元、目前400美元的失业救济金。美国政府的慷慨撒钱,使一批美国人能够躺着挣钱。眼下,拜登政府更大手笔的1.9万亿美元纾困计划,将进一步给美国民众带来直升机撒钱式的补贴福利。

同时,货币宽松催生了股市繁荣,而股市繁荣创造了“财富”增长。美联储报告显示,2020年第三季度美国家庭净资产增加 3.8 万亿美元(增长3.2%)至 123.5 万亿美元,其中居民持有的股票价值上升 2.8 万亿美元,房地产价值上升约 4300 亿美元。自2020年3月以来,美国亿万富翁们拥有的财富增加了1.1万亿美元,亿万富翁人数增加了46人。美国政府的现金补贴与货币宽松直接增加了美国民众的财富。

债务,对别的国家可能是陷阱和毒药,但在美国经济高度虚拟化、金融化的条件下,债务的天量扩张却成为了美国创造“财富”的工具。

实际上,凭借美元世界货币的特殊地位,美国从来无需担心国家债务偿还的问题,因为可以通过扩大美元发行来偿还。美国国债是以美元计价的,只要世界还存在对美元和美债的需求,它的债务就可以无限制地扩张,它有能力通过发行更多债务来偿还原有债务。同时只要美联储把利率压到足够低甚至零,它也无需担心利息成本的问题。这正是美国多少年来不断重复上演的事实。

但是,美国靠不断发债刺激经济、增加财富这样的好事,是否可以永远持续下去呢?换句话说,美国的债务是否可以无限制的增长呢?

美国国债收益率的飙升,意味着美国债务扩张不可持续,它注定将面临市场的天花板。

一方面,国债收益率飙升,直接提高了美国政府发债的成本,美国继续举债将面临更高的利息支出,从而加剧美国政府赤字负担。同时,国债收益率作为实际利率的标尺,它的上升还会带动美国各类贷款利率同步上扬,整个社会融资成本提高,影响美国经济复苏。

另一方面,美国债务的急剧攀升,越来越引发国际投资者对美国赤字和债务可持续性的疑虑。美国国债发行在市场的遇冷,表明这一趋势日益加深。

据彭博社2月25日援引数据显示,美国国债正遭遇1月以来最大抛售潮。据美国财政部2月18日最新公布的报告显示,截至2020年12月,全球央行已在过去的33个月中有26个月大幅净抛售美债达万亿美元的美债,这是全球央行抛美债的创纪录水平。包括中国、日本、土耳其、沙特、德国、印度、英国、法国、加拿大等29个美债持有者均不同程度地减持了美债规模。

国债价格暴跌正迫使更多基金经理缩减风险敞口,海外投资者正在远离美债。国际投资分析师认为,在美国持续蔓延新冠肺炎后,2021年美债是否还会有大量投资者接盘,成为市场的重大风险因素。

而最近7年期、5年期美债拍卖出现的认购滞销正在印证这种结论。不仅美国国债投标倍数创下历史最低,而且包括外国央行的间接购买人获配比例也创下2014年来最差。知名财经博客“零对冲(zerohedge)”直言不讳地评论称:“外国央行投资者对美债甚至连闻一下的兴趣都没有。”这表明作为美债基石级的全球央行买家正在远离美债市场。

“零对冲”博客截图

曾经,各国央行把美债视为最安全的储备资产,而今随着美债的无底线扩张,这种风向已然改变。全球央行正在逐步寻求在外汇储备中提高非美元货币资产的配置,而且这种趋势还将持续增强。

过去的12个月,全球央行净购买超270吨黄金,而自2017年以来,全球央行的黄金净购买量已经超过了1500吨。最近几年,德国从美联储金库运回黄金743吨,法国央行从美联储手上提取的黄金也超600吨,意大利也将近400吨的黄金运回国内。欧盟一些成员国回运黄金,并减少美元储备资产,释放出对美债资产不信任的信号。

眼下,美国国债与GDP比率高达134%,股市市值与GDP的比率也超过200%。对于美国国债的无限制扩张,美联储主席鲍威尔在2月24日的讲话中警告称,美国联邦债务正走在不可持续的道路上。美联储最新发布的会议纪要称:“美国资产价格走高的风险正在增加,资产泡沫进一步膨胀,资产估值压力相关的脆弱性已经从显著升级为偏高。”

华尔街的投资者们把美国暴增的财政赤字和天量债务视为随时可能引爆的金融核弹。著名投资家罗杰斯也多次警告称:“美国是全球最大债务国,美国债务无处不在,印钞也无处不在,最终美国的债务经济要付出代价。”

美国国债收益率近期的飙升,表明美国靠不断推高赤字和债务刺激经济和化解危机的套路,已经越来越难以持续。不管美国政客们如意算盘打得多精,也不管美联储官员如何喊话安慰市场,但市场自有本身的规律和逻辑,它会用自己的方式,以残酷和冰冷的现实,为美债的扩张划出最后的边界。

凡注有"环球传媒网"或电头为"环球传媒网"的稿件,均为环球传媒网独家版权所有,未经许可不得转载或镜像;授权转载必须注明来源为"环球传媒网",并保留"环球传媒网"的电头。

- 新东方2000多亿市值灰飞烟灭 新东方市值2022-06-13

- 今年养猪的都亏了怎么办 养猪价钱多少开始2022-06-13

- 外星生命对人类的意义 人类什么时候能发现2022-06-13

- 诈骗案立案半个月没消息 诈骗案一年多了也2022-06-13

- 同行恶意举报至工商局 老板跑路了工商局2022-06-13

- 星巴克可以不消费吗 星巴克不消费可以进去2022-06-13

- 罗永浩供应链公司 罗永浩公司发生了什么 2022-06-13

- 为什么中国男排赢了也没人夸 中国男排大名2022-06-13

- 喉咙有痰咳不出咽不下 咽喉有异物感是怎么2022-06-13

- 用了MLAY美呀智能冰肤脱毛仪之后,闺蜜竟变2022-06-13

- “化石猎人”发现欧洲最大掠食性恐龙 长2022-06-13

- 速看!“2022年全球市值总额百强”出炉!2022-06-13

- 你知道吗?与伴侣同床共枕时,睡眠质量更好2022-06-13

- 男性比女性更有可能吸烟?患骨质疏松症和早2022-06-13

- 研究表明:吃太多营养的鱼也可能是一件坏事2022-06-13

- 汉堡大学激光物理研究所观察到连续时间晶体2022-06-13

- 80多万字全靠手写 99岁老人花30年编纂古籍2022-06-13

- 贤合庄经营纠纷!陈赫回应:始终保持创始人2022-06-13

- 知网开放个人查重:研究生论文3次免费 2022-06-13

- 中国抗肿瘤药代表企业布局情况:依托优势产2022-06-13

- 2021/22年全球大豆结存量将达到1.02亿吨2022-06-13

- 中国珠宝首饰行业线上渠道营业收入大幅增加2022-06-13

- 全球制药设备行业专利市场价值:总价值6.912022-06-13

- 中国智能照明行业竞争状态总结:行业潜在进2022-06-13

- 中国工业软件行业龙头企业全方位对比:宝信2022-06-13

- 今日热议:“百病皆生于气”,经常疲倦、乏2022-06-13

- 每日短讯:多吃主食死得快?米饭其实是“最2022-06-13

- 今日热闻!经常不吃早饭,可能会给身体带来42022-06-13

- 每日快报!科学家发现中年患者食道癌和巴雷2022-06-13

- 热门看点:科学家向超材料的实时、远程和无2022-06-13