4月金融数据点评

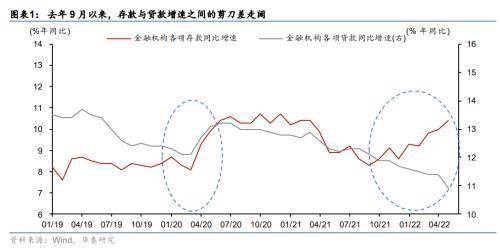

4月M2和社融增速走出“剪刀差”,M2增长超预期,但新增社融比预期值低一万亿以上。究其原因,M2与社融增长的剪刀差主要反映在实体经济融资需求本身已经连续4个季度走弱的背景下,4月疫情升级推升被动储蓄并进一步打击融资需求——单月居民储蓄同比少减8,677亿元,新增贷款同比大幅收缩8,231亿元。如图表1所示,这一“剪刀差”形态与2020年1季度相似。

从4月M2、社融与贷款数据看具体分部门需求变化(图表2)——

企业中长期贷款需求持续大幅收缩。4月新增企业中长期贷款仅为2,652亿元,同比少增3,953亿元。

住房贷款继续净减少,同比增长“继续失速”——4月住房贷款单月净减605亿元,同比少增4,022亿元;住房贷款存量同比增速降至7.7%,相比去年1季度高点(14.5%)的降幅较大。

政府融资总体平稳但增速不大——4月政府债净融资3,912亿元,同比仅多增173亿元。

短期融资仍“虚高”。4月新增企业短期贷款与票据融资合计3,200亿元,同比多增2,636亿元。

“地心引力”作用下非标资产余额重回收缩,但幅度微降。4月非标资产余额环比下降3,174亿元,同比少减519亿元。

居民和企业被动储蓄上升、尤其居民端受疫情冲击大幅走高。4月人民币存款增加909亿元,同比多增8,161亿元,其中居民、企业存款分别同比少减8,677亿元、2,346亿元。

分析结论:地产去杠杆的宏观背景下,需求再次受到疫情明显冲击。相比2020年1季度,目前纾困力度明显不足。若稳增长政策不进一步加码,则本轮疫情之后需求恢复的速率可能明显不及2020年。2020年首轮疫情爆发后,央行出台一系列金融纾困措施,包括提供再贷款再贴现1.8万亿元、累计下调政策利率30个基点、宣布两次定向降准释放资金9,500亿元、并创设两项直达工具等,带动社融同比增速从2020年1、2月均为10.7%回升至2020年4月的12.0%。相比之下,本轮疫后金融纾困力度较为有限,迄今为止央行仅扩大再贷款额度4,400亿元、降准0.25个百分点释放资金5,300亿元,而社融同比增速则从今年1月的10.5%放缓至4月的10.2%。虽然本轮疫情短期冲击暂不及首轮,但本轮疫情影响可能持续时间更长、且恢复更慢,对经济的影响可能持续到3季度(参见,2022/4/21,以及,2022/4/27)。疫情叠加地产去杠杆,导致企业、个人和房地产行业现金流压力开始形成多重“负反馈”,经济下行压力可能进一步积聚(参见,2022/3/29)。稳增长政策进一步加码迫在眉睫,尤其是直接支撑需求的财政和产业政策。

具体数字方面,对信贷、社融、以及M2/M1的各分项分析如下,

1)4月新增人民币贷款为6,454亿元,大幅低于彭博一致预期的1.53万亿元、以及去年4月的1.47万亿元。4月贷款余额同比增速为10.9%,较上月的11.4%明显放缓。4月企业短期贷款与票据融资同比明显多增,但企业中长期贷款、以及居民各项贷款均同比明显少增,反映消费及实体经济融资需求皆弱。具体看,4月新增企业中长期贷款为2,652亿元,明显低于去年同期的6,605亿元。同时,4月居民住房贷款、住房外消费贷款以及经营贷款均下降,分别减少605亿元、1,044亿元以及521亿元,明显低于去年同期的环比上升3,417亿元、817亿元和1,049亿元。另一方面,4月新增企业短期贷款与票据融资3,200亿元,明显高于去年同期的564亿元。

2)4月新增社融为9,102亿元,大幅低于彭博一致预测的2.2万亿元、以及去年同期的1.86万亿元。从贷款以外的分项看(图表3和4),4月信托贷款、委托贷款与银行未贴现承兑汇票等“非标”资产合计余额环比下降3,174亿元,而3月为环比上升135亿元、去年4月环比下降3,693亿元。同时,4月政府债净发行3,912亿元,小幅高于去年同期的3,739亿元。另一方面,4月企业债净融资为3,479亿元,低于去年同期的3,624亿元。

3)4月M2同比增速从3月的9.7%明显回升至10.5%,高于彭博一致预期的9.9%,部分受财政存款同比少增提振(图表5)。经季节性调整后,4月M2月环比(非年化)增速从3月的1.0%微降至0.9%。4月财政存款环比增加410亿元,同比少增5,367亿元,拉动M2增速约0.2个百分点。由此,4月财政存款同比增速从3月的25.2%回落至11.3%。4月M1同比增速从3月的4.7%升至5.1%,小幅高于彭博一致预期5.0%,而环比(非年化)增速持平上月的0.5%(图表6)。

风险提示:稳增长政策力度不足,外需急剧恶化。

凡注有"环球传媒网"或电头为"环球传媒网"的稿件,均为环球传媒网独家版权所有,未经许可不得转载或镜像;授权转载必须注明来源为"环球传媒网",并保留"环球传媒网"的电头。