美联储正在接近逐步减少其用以支持经济的大规模资产购买,这给创纪录高点的股市带来了风险。高盛表示,在美国央行下一步行动更加明朗之前,投资者应关注资产负债表强劲的优质公司。

上周,美联储主席杰罗姆·鲍威尔表示,美联储需要在美国经济大幅改善之后,才能开始收回宽松货币政策。这位美联储主席表示,关于如何减少债券购买的讨论已经开始,但具体时间尚未决定。

高盛预计,美联储将在12月的会议上正式宣布削减1200亿美元月度资产购买规模的决定,并在2022年初开始缩减购债规模。

一些投资者担心,2013年削减QE引发暴跌的一幕将在今年重演。当时,美联储主席本·伯南克关于削减QE的言论导致标准普尔500指数下跌5%,并引发10年期国债收益率在五天内飙升40个基点至2.6%。

高盛建议客户购买那些资产负债表稳健公司的股票,以应对美联储的不确定性。自6月初以来,这家华尔街投行的强劲资产负债表投资组合表现已跑赢标准普尔500指数5个百分点。

高盛美国股票策略主管David Kostin在一份报告中表示,高盛专注于高质量公司的策略最近表现出色。这一趋势可能部分归因于美联储政策的不确定性、经济增长减速以及投资者对增长前景的担忧。

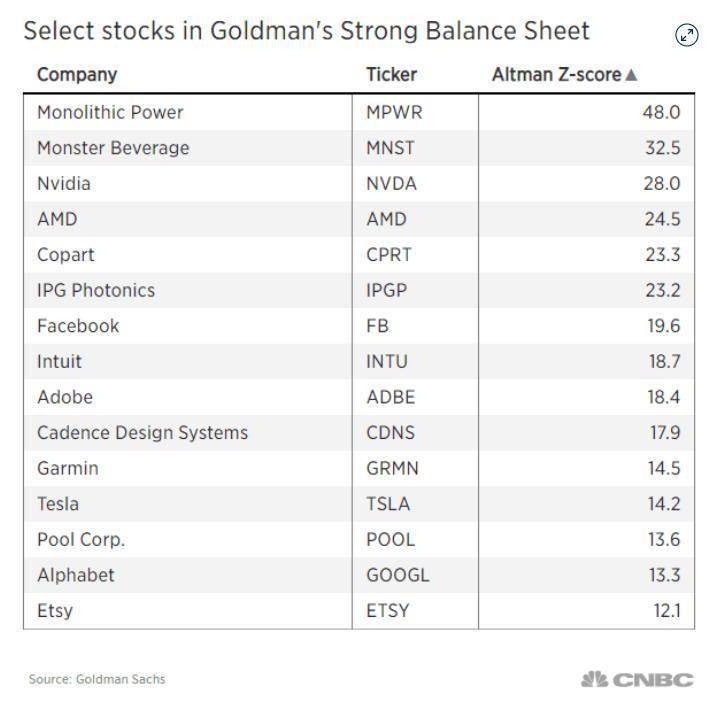

高盛强劲的资产负债表投资组合包括50家标准普尔500指数成份股公司,它们分布在八个行业,并拥有较高的Altman Z-score。

Altman Z-score一个公式,用于衡量一家公司是否即将破产,因为它综合考虑了盈利能力、杠杆、流动性和偿付能力。

该列表包含了像Facebook和Alphabet这样的超级科技巨头股票。

Alphabet上周公布的财报大幅超过了华尔街的预期,因为它在新冠疫情后的经济回归中获得了了巨大的广告增长。Facebook的盈利也超出预期,但这家社交媒体巨头警告称,未来增长将放缓。

高盛的投资组合还包括半导体行业的领导者Nvidia和AMD,以及一系列软件公司如Intuit、Adobe和Cadence Design Systems。

特斯拉也受到高盛的关注。这家电动汽车制造商刚刚公布第二季度净收入超过10亿美元,是去年同期的十倍。该股在2020年大幅上涨了740%后,今年股价基本持平不变。

凡注有"环球传媒网"或电头为"环球传媒网"的稿件,均为环球传媒网独家版权所有,未经许可不得转载或镜像;授权转载必须注明来源为"环球传媒网",并保留"环球传媒网"的电头。