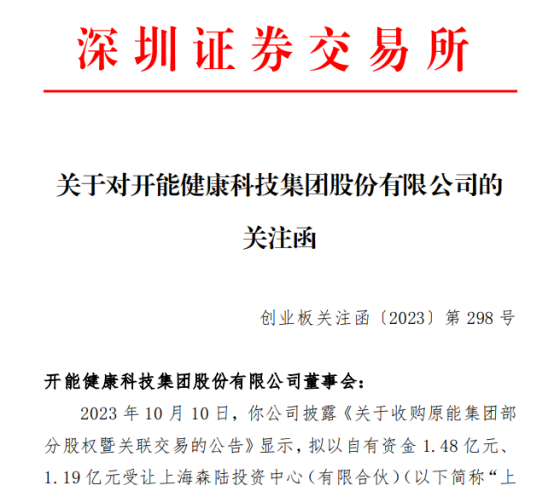

中国网财经10月12日讯(记者 张增艳)日前,因收购原能集团部分股权暨关联交易事项,开能健康收到深交所下发的关注函,要求就交易对价、交易标的经营情况等予以说明。

10月10日,开能健康公告称,拟以2.67亿元受让上海森陆及上海森捌持有的原能集团12.87%的股权。收购完成后,公司持有原能集团股权比例从23.65%增至36.52%,公司控股股东、实控人、董事长瞿建国合计持有原能集团50.73%的股权,为原能集团实控人。

此外,瞿建国亦是交易对方上海森陆及上海森捌之执行事务合伙人高森基金的控股股东、执行董事,公司监事会主席周斌为高森基金的股东、总经理。因此,此次股权收购构成关联交易。

资料显示,开能健康主要从事水处理产品的研发、制造、销售与服务,而原能集团则从事围绕细胞深低温第三方存储服务、细胞药物研发生产、细胞制剂研发生产、细胞因子化妆品研发及相关自动化存储设备的研发、生产、销售。

谈及交易目的,开能健康表示,公司的发展战略是“双能驱动”,旨在为客户提供水健康与细胞健康。针对主营业务差异及未来战略,深交所要求开能健康说明此次交易的目的和必要性,是否存在向关联方输送利益。

需要注意的是,原能集团全部权益账面价值7.88亿元,评估值20.76亿元,增值12.88亿元,增值率达163.49%。其中,涉及大额增减值的科目为长期股权投资和主要系子公司名下房地产等。

针对溢价收购,深交所要求开能健康说明:此次交易定价是否公允;交易完成后,公司是否有继续收购原能集团股权的计划。

作为此次的交易标的,原能集团的业绩波动较大。2022年及2023年1-6月,原能集团净利润分别为-3220.81万元、2994.59万元。其中,2022年,原能集团亏损主要由于计提信用减值损失2181.13万元和资产减值损失3378.43万元;今年1-4月,原能集团进一步单项计提其他应收款坏账准备4000万元。

为此,深交所要求开能健康说明:原能集团2022年亏损的原因及合理性,以及现阶段收入、利润的主要来源,未来是否存在业绩大幅波动的风险;原能集团主要控股及参股公司的具体情况,包括但不限于持股比例、主营业务、最近一年及一期主要财务数据等。

凡注有"环球传媒网"或电头为"环球传媒网"的稿件,均为环球传媒网独家版权所有,未经许可不得转载或镜像;授权转载必须注明来源为"环球传媒网",并保留"环球传媒网"的电头。

资讯

- 国务院印发文件 明确在未来五年基本建成高质量的普惠金融体系

- “联合起来,消除病耻” 2023世界精神卫生日绿丝带系列活动举办_速讯

- 全球速递!别把研究生换导师想得那么敏感

- 商务部:促进政策沟通和战略对接,保障“一带一路”产业链供应链的稳定畅通 速讯

- “双城记”迈向“同城化” 陕西西咸新区多举措推进西安—咸阳一体化

- 中国新能源汽车保有量突破1800万辆 机动车驾驶人达5.2亿 视点

- 环球快播:十大券商看后市|A股节后或显现相对韧性,做好防守反击准备

- 台风“小犬”减弱为热带低压 粤沿海部分市县仍有较明显风雨

- 驻马店开发区金河办事处小界牌社区开展城乡居民医疗保险缴费宣传 世界速读

- 【共享经验 共促提升】遂平县检察院到泌阳县检察院开展刑事案件繁简分流工作交流会