1、中国氢能源行业竞争格局:3个竞争梯队

氢能源作为,对“碳达峰”和“碳中和”的实现起到重要作用,也是推动能源体系绿色低碳转型的重点。目前。国内氢能源生产的上市公司主要包括:中国(600028)、华昌化工(002274)、东华能源(002221)、卫星石化(002648)、金马能源(06885.HK)、鸿达兴业(002002)、凯美特气(002549)、宝丰能源(600989)、金宏气体(668106)、滨化股份(601678)、嘉化能源(600273)、航天工程(603698)、美锦能源(000723)、中国石油(601857)、隆基股份(601012)、*ST金鸿(000669)、东华科技(002140)、亿利洁能(600277)等,以及国家能源集团、宝武集团、河钢集团等企业。

氢能源行业依据企业的注册资本划分,可分为3个竞争梯队。其中,注册资本大于100亿元的企业有中国石油、国家能源集团、中国石化、宝武集团、河钢集团;注册资本在10-100亿元之间的企业有:宝丰能源、美锦能源、隆基股份、鸿达兴业、亿利洁能等;华昌化工、凯美特气、东华科技、航天工程、金马能源等企业的注册资本在10亿元以下。

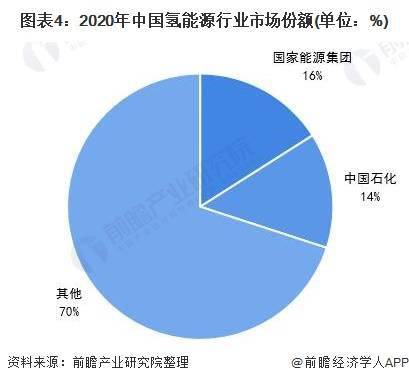

2、中国氢能源行业市场份额:中国石化和国家能源集团两大企业

目前,中国为全球第一产氢大国。2012-2020年,中国氢气产量整体呈稳步增长趋势。2020年,中国氢气产量超过2500万吨,同比增长13.6%。其中,中国石化和国家能源集团是国内氢气产量最大的两家企业,中国石化氢气年生产量达350万吨,占全国氢气产量的14%;国家能源集团年生产400万吨的氢气,占总体产量的16%。

总体来看,我国氢能源生产市场集中度较低,2020年氢能源生产市场CR2仅为30%。主要是因为国内企业的氢气产量较为分散,大部分企业仅有几百、几千吨的氢气产量;部分发展较好的企业生产规模能破万;能达到百万吨级别的凤毛麟角。不过随着各大央企进入氢能源行业,陆续有大型企业表示开展氢能源行业布局,未来市场集中度将会提升。

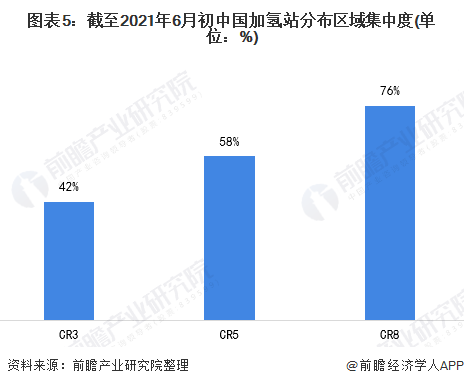

3、中国氢能源行业区域集中度:区域发展相较集中

从氢能源加氢站建设情况来看,我国加氢站主要集中在东部沿海等氢燃料电池汽车产业发展较为领先的省市,如广东、上海等。截至2021年6月初,我国加氢站共建成141座,其中119座在运营,22座已建成,还有73座正在建设,118座规划建设。广东省已运营、已建成、在建及拟建的加氢站共61座,排名全国第一,占比;上海44座,排名第二,占比13%;河北36座,占比11%。

从数据中可以看出,全国前8个省市的加氢站布局占到总体的76%,目前国内氢能源行业区域发展相较集中。

4、中国氢能源行业企业布局及竞争力评价:两大企业竞争力较强

氢能源行业公司中,国家能源集团和中国石化的氢气生产能力最强,这两家企业均在全国各地进行业务布局,参与全产业链的环节。其他企业也通过自身业务发展、创建氢能公司、参股相关公司等方式布局氢能源行业。

从企业氢能业务的竞争力来看,国家能源集团和中国石化的竞争力排名较强;其次是宝武集团、中国石油、河钢集团、华昌化工等企业,在业务布局和生产规模等方面均较为领先。

5、中国氢能源行业竞争状态总结

从五力竞争模型角度分析,目前,我国氢能源行业属于新能源行业,替代品威胁较大;现有竞争者数量适中,市场竞争逐渐激烈;上游供应商一般为能源化工等企业,议价能力较强,而下游消费市场主要是包括工业、建筑等传统领域应用以及氢燃料电池车等应用,议价能力较弱;同时,虽然行业技术门槛较高,但行业十分火热,众多企业布局氢能源行业,潜在进入者威胁较大。

凡注有"环球传媒网"或电头为"环球传媒网"的稿件,均为环球传媒网独家版权所有,未经许可不得转载或镜像;授权转载必须注明来源为"环球传媒网",并保留"环球传媒网"的电头。