报告摘要

第一,2022年的消费继续受防控常态化约束,出口处于放缓周期,投资是宏观经济政策的主要抓手。对于投资来说,地产今年压力较大,以留抵退税刺激制造业投资,以“适度超前”鼓励基建投资是主要政策逻辑。4月26日的中央财经委第11次会议进一步给予了“现代化基础设施体系”一个重要定位。基建投资是理解今年宏观面的一个重要线索。基建投资如何跟踪?本文通过高频、中观、货币、财政几个视角做一个解释。

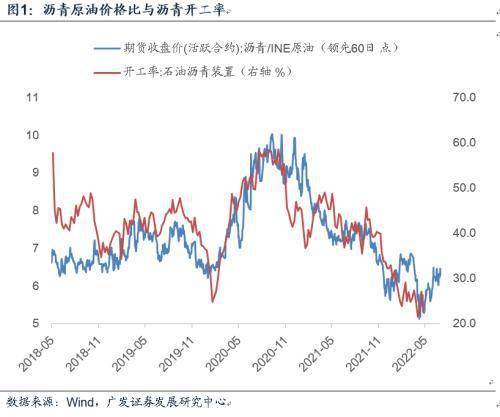

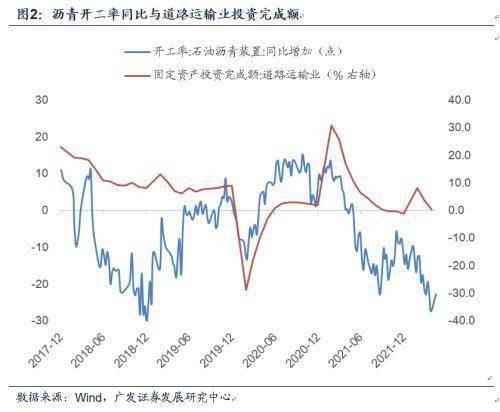

第二,指标之一是作为高频指标的“石油沥青装置开工率”。沥青作为道路建设的主要辅料,处于基建产业链之下,其开工率可以作为基建投资的高频指标。石油沥青装置开工率涵盖华东、华南、华北、西北、东北、山东地区,且公布频次为周度。值得注意的一是季节性,沥青作为应用广泛的防水防腐材料,其终端消费、施工环境均受天气影响,每年8-10月为沥青消费主要旺季。因此在指标具体应用中,我们对开工率做同比处理以初步消除季节性。其二是沥青作为能化产品,其表观消费乃至开工率均受油价波动影响,在此结合沥青炼制毛利润、沥青期货价/油价对表观消费做交叉验证(图1)。石油沥青装置开工率与道路运输业投资增速吻合度较高,与整体的基建投资增速走势亦有相对较高的相关性。

第三,指标之二是作为中观指标的“挖掘机开工小时数”。 挖掘机是建筑业活动涉及的主要工程机械之一,结构上中小型挖掘机对应于房地产、农村水利农田建设等领域,而大型挖掘机应用场景则主要集中于矿山开采、大型基建项目,因此其销量开工小时与基建投资密切相关。 同时值得注意的是,挖掘机销量同时受更新换代需求、房地产施工等因素影响,因此若仅考察基建相关跟踪指标,挖掘机开工小时数同比更具有一定参考意义。 另一方面,挖掘机开工小时数更新频次为月度,因此需要其他行业指标交叉验证基建落地情况,具体来看沥青混凝土摊铺机、压路机销量以及水泥产量增速为较好指标,在一定程度上能够反映道路施工、市政公共交通等领域建设。

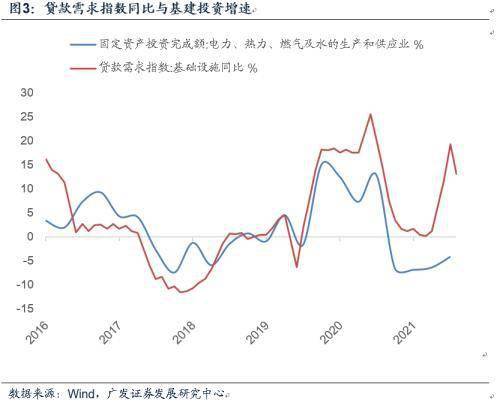

第四,指标之三是作为融资指标的“基础设施贷款需求指数”。基建是资金敏感型的领域,国内贷款是除自筹资金、国家预算资金之外的第三大资金来源。我们可以通过央行贷款需求指数中的基础设施分项对此进行跟踪。相对于上面两个高频指标、月度指标来说,这是一个季度指标,但指标数据质量较高。从历史数据看,贷款需求指数同比与基建投资月度同比,尤其是电热水及燃气供应业投资增速相关性较高。

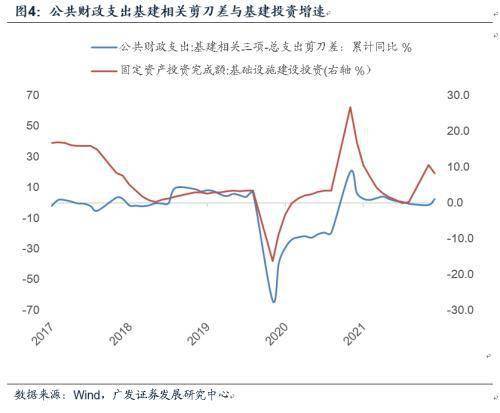

第五,指标之四是作为财政指标的“基建三项财政支出增速”。财政资金对于基建的支持主要包括三个部分:①一般公共预算中交通运输、农林水事务、城乡事务三项;②政府性基金专项债部分,近年专项债投向土储与棚改比例显著下降,专项债对于基建增量资金的贡献较大;③政府性基金(剔除专项债)投入基建的部分,主要包括城市建设、农村基建等非拆迁补偿类支出,这部分难以估算且缺乏高频数据。所以我们一般采用公共财政支出中的交通运输、农林水事务、城乡事务三项进行跟踪。2018年至今,它与基建投资月度同比,尤其是交运仓储邮政业、水利环境公共设施管理业投资增速相关性较高。

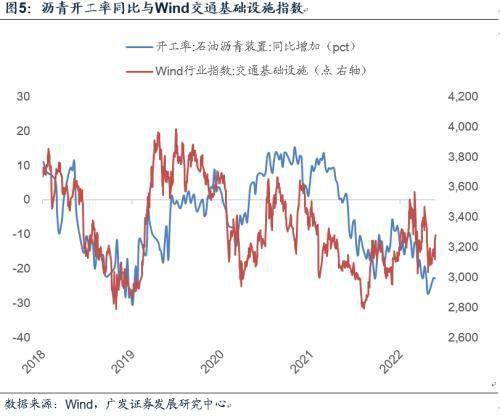

第六,股票市场存在诸多基建相关行业指数,例如Wind行业指数中的交通运输设施指数、Wind建筑与工程指数;中信行业指数中的基建建设;以及申万行业指数中的基础建设、工程机械指数等。市场具有较高的有效性,以前述的消除季节性后的沥青开工率作为基建高频指标,2016年以来它与Wind交通基础设施等指数走势具有走势上的一致性。

正文

2022年的消费继续受防控常态化约束,出口处于放缓周期,投资是宏观经济政策的主要抓手。对于投资来说,地产今年压力较大,以留抵退税刺激制造业投资,以“适度超前”鼓励基建投资是主要政策逻辑。4月26日的中央财经委第11次会议进一步给予了“现代化基础设施体系”一个重要定位。基建投资是理解今年宏观面的一个重要线索。基建投资如何跟踪?本文通过高频、中观、货币、财政几个视角做一个解释。

今年1-3月全口径下基建投资累计完成额同比增长10.5%,固定资产投资完成额同比9.3%。其中交运仓储邮政、水利环境公共设施、电热水燃气供应业投资增速分别录得9.6%、8.0%、19.3%。今年1-4月全口径下基建投资累计完成额同比增长8.3%,固定资产投资完成额同比6.8%。其中交运仓储邮政、水利环境公共设施、电热水燃气供应业投资增速分别录得7.4%、7.2%、13.0%。

中央财经委第11次会议指出:“全面加强基础设施建设,对保障国家安全,畅通国内大循环、促进国内国际双循环,扩大内需,推动高质量发展,都具有重大意义”。

指标之一是作为高频指标的“石油沥青装置开工率”。沥青作为道路建设的主要辅料,处于基建产业链之下,其开工率可以作为基建投资的高频指标。石油沥青装置开工率涵盖华东、华南、华北、西北、东北、山东地区,且公布频次为周度。值得注意的一是季节性,沥青作为应用广泛的防水防腐材料,其终端消费、施工环境均受天气影响,每年8-10月为沥青消费主要旺季。因此在指标具体应用中,我们对开工率做同比处理以初步消除季节性。其二是沥青作为能化产品,其表观消费乃至开工率均受油价波动影响,在此结合沥青炼制毛利润、沥青期货价/油价对表观消费做交叉验证(图1)。石油沥青装置开工率与道路运输业投资增速吻合度较高,与整体的基建投资增速走势亦有相对较高的相关性。

石油沥青开工率包含全国,以及华东、华南、华北、西北、东北、山东等六大地区,公布频次为周度。沥青、INE原油期货价分别始于2016年6月、2018年3月,公布频次为日度。我们以沥青期货价/INE原油期货价表征炼化利润,其趋势大致同步甚至领先于沥青开工率(图1)。

今年4月27日(4月第四周数据),全国沥青开工率录得21.6%的历史低点,开工率同比亦录得-27.4pct的历史次低。而本轮沥青开工率于20年10月见顶后逐步回落,开工率同比趋势大体一致,但受基数效应影响21年2月开工率同比提升幅度达13.6pct,这一趋势与道路运输投资同比大致吻合。21年2月道路运输业投资完成额累计增速见顶录得30.7%,此后逐步下行至今年4月并录得0.4%。

指标之二是作为中观指标的“挖掘机开工小时数”。挖掘机是建筑业活动涉及的主要工程机械之一,结构上中小型挖掘机对应于房地产、农村水利农田建设等领域,而大型挖掘机应用场景则主要集中于矿山开采、大型基建项目,因此其销量开工小时与基建投资密切相关。同时值得注意的是,挖掘机销量同时受更新换代需求、房地产施工等因素影响,因此若仅考察基建相关跟踪指标,挖掘机开工小时数同比更具有一定参考意义。另一方面,挖掘机开工小时数更新频次为月度,因此需要其他行业指标交叉验证基建落地情况,具体来看沥青混凝土摊铺机、压路机销量以及水泥产量增速为较好指标,在一定程度上能够反映道路施工、市政公共交通等领域建设。

挖掘机开工小时涵盖中国、日本、欧洲及北美四大地区,公布频次为月度,每月11号公布上月数据。从量纲上看,挖掘机开工小时为当月数据,因此我们需要将月度开工小时做累计均值同比,旨在与基建累计同增速相匹配。其次从趋势上看,挖掘机开工小时数的累计均值同比于去年3月录得本轮高点35.6%,与基建增速见顶时序趋势一致。最后值得注意的是作为月频跟踪指标,我们需要与摊铺机、压路机销量以及水泥产量等指标进行交叉验证,上述三大数据均自去年12月以来加速回落。

指标之三是作为融资指标的“基础设施贷款需求指数”。基建是资金敏感型的领域,国内贷款是除自筹资金、国家预算资金之外的第三大资金来源。我们可以通过央行贷款需求指数中的基础设施分项对此进行跟踪。相对于上面两个高频指标、月度指标来说,这是一个季度指标,但指标数据质量较高。从历史数据看,贷款需求指数同比与基建投资月度同比,尤其是电热水及燃气供应业投资增速相关性较高。

从基建资金来源进行考察,国内贷款为仅次于自筹资金、国家预算资金的第三大资金来源,然而央行统计口径下的信贷投向(行业)受公布频次为年度所限,难以作为跟踪基建融资的指标。在此我们通过贷款需求指数进行跟踪,该指标取自于央行问卷调查结果,涵盖制造业、基础设施、以及大中小型企业五大分项,公布频次为季度。该指标同比增速自21年二季度触及12.8%的历史次高,去年Q2-Q4转负并录得-6%以下的历史低位。趋势上与全口径基建累计增速于去年一季度触顶27%,逐步回落至去年底的零增长相一致。今年一季度受财政政策拉动,基建投资增速升至10.5%,同期基础设施贷款需求指数同比亦由去年底的-6.5%边际回升至-4.3%。

指标之四是作为财政指标的“基建三项财政支出增速”。财政资金对于基建的支持主要包括三个部分:①一般公共预算中交通运输、农林水事务、城乡事务三项;②政府性基金专项债部分,近年专项债投向土储与棚改比例显著下降,专项债对于基建增量资金的贡献较大;③政府性基金(剔除专项债)投入基建的部分,主要包括城市建设、农村基建等非拆迁补偿类支出,这部分难以估算且缺乏高频数据。所以我们一般采用公共财政支出中的交通运输、农林水事务、城乡事务三项进行跟踪。2018年至今,它与基建投资月度同比,尤其是交运仓储邮政业、水利环境公共设施管理业投资增速相关性较高。

公共财政支出的科目较为广泛,包括一般公共服务、医疗卫生教育、社保就业等诸多领域。今年1-4月,公共财政累计支出4.27万亿元,较去年同期累计增长5.0%;而与基建相关的节能环保、农林水事务、城乡事务三项累计支出6880亿元,较去年同期累计增长7.4%。我们采用基建三项累计支出增速-公共财政支出总增速刻画当月财政对于基建的倾斜力度,2018年至今这一指标与基建增速趋势性吻合。2021年3月该剪刀差指标录得20.2%的近十年新高,此后逐步下行至今年3月并录得-1.5%,4月该指标转正录得2.4%。同期全口径基建增速则由2021年3月的26.8%回落至今年4月的8.3%。

股票市场存在诸多基建相关行业指数,例如Wind行业指数中的交通运输设施指数、Wind建筑与工程指数;中信行业指数中的基建建设;以及申万行业指数中的基础建设、工程机械指数等。市场具有较高的有效性,以前述的消除季节性后的沥青开工率作为基建高频指标,2016年以来它与Wind交通基础设施等指数走势具有走势上的一致性。

市场指数方面,Wind交通基础设施、Wind建筑工程、申万工程机械等指数均为较好的基建跟踪指标。不过三者存在一定区别:①以沥青开工率作为基建高频指标,趋势上观察,2016年至今Wind交通基础设施指数与沥青开工率同比较为一致,交通基础设施指数对基建增速、尤其是电热水及燃气供应业的投资增速存在一定领先。本轮交通基础设施指数于2020年11月见顶、2021年8月录得近三年新低,大致领先本轮电热水燃气供应业投资增速的高点2021年2月、低点2021年11月约3个月。②申万基础建设指数、基建市政工程指数、Wind建筑工程指数三者趋势一致。2016-2019年数据显示,Wind建筑工程指数与基建投资增速较为吻合,但2020-2021Q1基建上行阶段上述三大指数相对低迷,或反映地产周期性调整对于建筑业的冲击。③2021年至今申万工程机械指数与沥青开工率同比相关性较高,去年指数表现与受政策约束的基建增速较为一致。值得注意的是2020年受基建发力、国内疫情防控、环保政策加速存量设备更新换代等综合影响下,工程机械指数表现远优于其他基建类行业指数。

凡注有"环球传媒网"或电头为"环球传媒网"的稿件,均为环球传媒网独家版权所有,未经许可不得转载或镜像;授权转载必须注明来源为"环球传媒网",并保留"环球传媒网"的电头。