01.

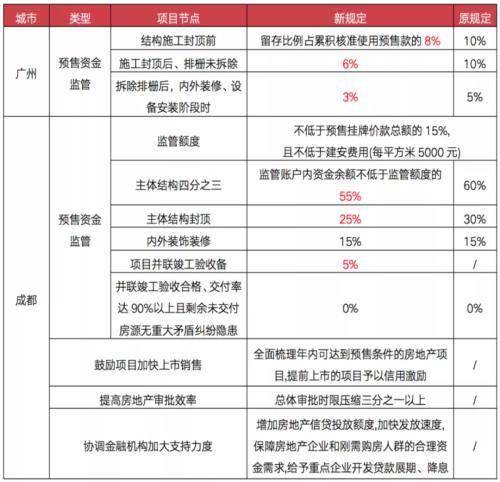

近日,广州某房企财务总监咨询我,现在预售资金监管太严啦。你想,土地款已经缴纳完了,在主体未封顶前,还要留存10%的预售资金在监管账户上,不太合理。恰好,广州近期下调了这一比例:项目封顶前,预售资金留存比例降低2个百分点,项目其他阶段也降低了(如下图)。

无独有偶。近期成都也降低了预售资金监管比例:企业信用等级为A级及以上的,拿个银行保函承诺,可以下浮监管额度;项目主体结构工程完成四分之三、主体结构封顶两个节点,监管额度内预售资金支取比例上限分别提高5%;项目竣工验收备案后,支取比例可达到95%。

表:成都、广州预售资金监管调整情况

近期,全国有40多个城市收紧预售资金监管,防范开发商挪用,为啥广州、成都这样的热点城市却在逆势松绑?我想说的是,要避免大面积的新房延迟交付、货不对板、烂尾风险、小业主维权等,就要严格预售资金监管。问题是,一旦严格起来,开发商资金链紧的不得了。

一个是“维稳风险”,一个是“金融风险”;一个维系着民生和保障,一个维系着安全和增长。维稳是属地责任,“一刀切”,没有任何理由可讲。金融风险是底线,必须要牢牢守住。哪一个都很重要,哪一个也不能松懈。现在的情况是,严格预售资金监管,确保维稳,但可能出现问题。

触发点就是资金链紧张,紧到一定程度,开发商不拿地了,紧接着投资不稳了。这是地方最关心的。所以,就要在加强监管的同时,创造腾挪空间。这个很难,甚至是相反的操作,背后的问题就是,行业进入新时代以后,我国开发企业独特的融资模式,面临着某种颠覆和破坏。

02.

过去,开发商套取预售资金的情况很普遍。比如,通过开具虚假发票、虚报工程进度等方式,提前支取预售资金;比如,通过部门公关、全市“打包”监管、保函代替等方式盘活。套取预售资金往往能得逞,因为除了住建部门以外,套出资金对银行、施工单位等都是有利的。

开发商为啥要套取预售资金呢?

因为,开发商要“快周转”。也就是,“拿地-开工-预售-拿地”的顺循环。新房预售后的回款资金,很多不是用作结算工程款,加快施工直至竣工交付。相反的是,很多被拿去买地,然后进入下一个循环,这样才能把规模做大。那么,为什么要“快周转”呢?有以下几个原因:

一是,开发商买地时,投入的自有资金少,很大一部分是高成本的“前融”。再加上地价很高,必须要快速周转,才能提高自有资金的回报率;

二是,开发商都知道,建立在加杠杆上的狂飙突进,很难持续下去,这样的盛宴,搞一天算一天,在冲顶之前要把这种模式的红利吃尽;

所以,挪用预售资金,本质上就是开发商融资的一种渠道。拖欠供应商货款、商票融资、推迟总包结算、发行财富产品等,这些都是融资渠道。也就是说,除了银行、信托和私募之外,施工单位、材料供应商、购房人、老业主、管理层、员工等等,都在给开发商融资。

为什么,这么多人愿意给开发商融资呢?当然,首先就是信任。品牌开发商搞“高周转”,这是2016年以来的事情。记得,2017年回老家给父母卖房,当地百姓对现在的TOP序列的开发商开发的房子非常青睐。因为,他们开发的项目,户型设计、园林景观、大社区等,这是当地人从很少见过的。而且,相比本地小房企,品牌房企运作更规范、营销也做得很好。

TOP序列的开发商,大面积进驻二三四线城市,也不过5年的历史。现在,只要是个三四线城市,TOP序列的开发商就扎堆儿了。试想,如果没有了高周转,怎么可能一下子就冒出来那么多的千亿、5000亿、万亿的开发商呢?没有高周转,商品房销售额怎么能10年翻三倍。

各方愿意给开发商融资,另一个原因就是房价上涨预期,大家都能在这个过程中分一杯。

其实,房价在全国大范围、大面积上涨,这是2015年以来的事情。之前谈到“房价上涨”,主要局限于一二线城市。2015年,大规模棚改和“去库存”,全国房价明显上涨。由此,信赖TOP品牌,加上有房价上涨预期,大家就愿意买期房,也就变相愿意给开发商融资了。

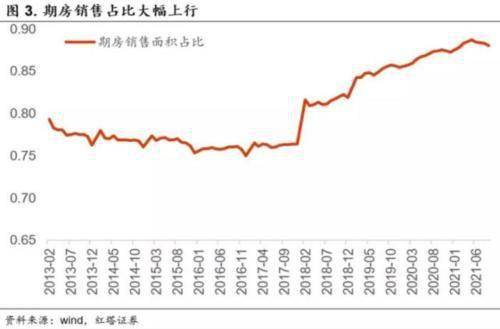

而且,愿意给开发商融资的,不仅有购房者,还有银行、施工单位、监理单位、材料供应商等。因为,这些主体都能受益于开发商业务规模扩大。于是,也推动了新房销售中期房占比从2015年的39%上升到目前的53%。对扩大业务规模的挪用预售资金,也就乐在其中。

对很多施工单位来说,一般在年底才会拿到最大头的结算。2018年,笔者参加开发商年终会,有总包拿到了几亿元的结算,开心的不得了,貌似并没有很在乎拖欠了这么长时间才结算。交流下来,施工单位普遍反映,不拖欠怎么做大业务,这是行业的潜规则,大家都这样。

03.

显然,这样的模式,是建立在房价不断创新高、规模不断上台阶的基础上的。2020年以来,随着融资端建立全链条的长效机制,比如针对开发商融资的“三道红线”、针对开发商拿地的“必须位自有资金”,针对银行放款的“贷款集中度”,针对地方土地出让的“地价-房价”联动。

还有,就是全面控制和封堵开发商表内外融资。一是,表内限制规模,即使“三道红线”全部绿档的开发商,有息负债增速也不能超过15%。二是,表外对信托实施“两压一降”(通道类、融资类业务都要降低),“资管新规”启动资金穿透式监管。这样,作为杠杆的主力被限制住了。

其实,主力资金被限制了,前融等其他跟随资金就开始观望了。于是,前期狂飙突进比较猛的企业,出现债务违约问题。我们过去的传统,讲究“大”,很多行业都要排出“四大”、“八大”、“十大”的序列。而且,凡是大的,认为就是稳的、好的。但偏偏,大的出现了问题。

按照刚才的逻辑,其实也好理解。越是大的企业,可能就是前期狂飙突进最猛的。一旦资金监管环境变了,比如全方位收紧融资,大的企业最先受不了了,特别是近几年规模不断上台阶,短短几年内销售规模就翻几番的,往往就是“加杠杆”最猛地,自然也就受不了。

当下,信息很透明,通过对诸多违约案例抽丝剥茧,大家对大企业的印象可能并不像之前那么信赖了。信心下降,这才是最要命的。同时,“房住不炒”理念慢慢沁入心脾,市场发现房价真的可能会下跌。再说,现在供需平衡了,甚至房子过剩了,购房情绪不像往常那么热了。

于是,外源资金和内源资金(销售回款)双重挤压。目前,房地产开发企业到位资金中,销售回款和外源资金分别占比53%和47%。下半年开始,上述两大现金流都开始出现快速下行,并且出现了历史上罕见的双双同时恶化,导致行业资金链风险快速出现多起债务违约/展期事件。

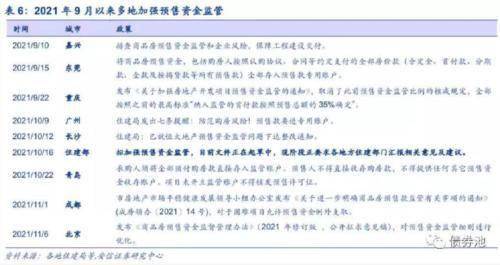

资金链紧张的这种局面传导下去,结果就是开发商不得不大尺度打折促销,挪用预售资金。甚至该到竣工和交付时间点的,也被迫延迟交付、甚至有烂尾的风险。对住建部门来讲,必须要加强预售资金监管,确保专款专用,甚至接管预售资金监管账户,冻结预售资金。

04.

强化预售资金监管,无可厚非,本来就该如此。问题是,这样做,就将过去房地产市场的逻辑彻底变更了。过去的模式下,新开工和竣工增速存在巨大的“剪刀差”,新开工增速年度均值要比竣工高出近10个百分点,特别是2017-2019年,这是开发商快周转、加杠杆的结果。

包括预售资金在内的多渠道融资,就是开发商快周转、加杠杆的依靠。楼市这几年高举高打,卖地、开工、销售规模不断上台阶。狂飙到现在,我们要正视当前面临着的严峻局面:史无前例的竣工高峰期来了,继续原来的“加杠杆”模式,才能泄掉这个洪峰,才能继续高举高打下去。

但行业逻辑彻底变了,要告别地产依赖,金融机构对风险的防范力度史无前例,开发贷和信用债等正规融资渠道被严格管制。没有了这个接盘侠,“前融”自然就熄火了。施工单位、供应商不愿意再垫款了。这些综合起来,就导致预售回款占资金来源比例迅速上升,但销售端不再火爆了。即使销售能维持,也无法像过去随意被抽走,而是要被严格监管,确保交付。

总的来看,原来的循环链条越来越不稳定了。这就是为什么,保交楼和保民生提到了史无前例的高度!

所以,各地开始强化预售资金监管,防范楼盘烂尾。但祸兮福所倚,福兮祸所伏,这反过来会恶化开发商资金链。于是,成都、广州开始放宽预售资金监管,这样做无非就是让刀锋上行走稍稳一些,因为开发商资金链的另一头,就是土地出让、商品房销售和房地产投资。

近期,融资端对房企的支撑力度加大,但着力点在按揭端、稳健房企信用债、并购贷等,对民营房企的支撑力度并不乐观。即便新房销售增加,但都转化为严格监管的预售资金,开发贷放开了,也要专款专用,项目封闭流转。不要指望短期房地产救助,这只会强化过去的快周转模式。

近期,很多人在热议“预售转现售”,认为这是解决问题的终极手段。但是,在高地价、融资管制的情况下,前期投入巨大的资金拿地、融资,如果还要求现房销售,我相信没有几家开发商能玩儿的转。我认为,只要把预售的全链条监管好了,真正做到“专款专用”,就足够了。

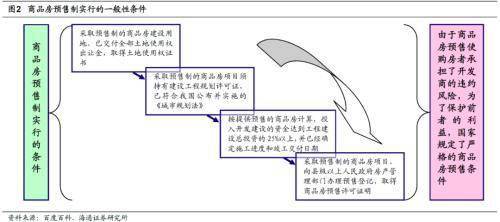

相比发达国家,从归口管理的住建部到各级地方行业主管机构,我国对于商品房预售有严格的制度规定:

一是,预售获批有“三个条件”,即缴清土地出让金、取得规划许可证、投入资金达到总投资的25%;

二是,预售有“受理-审核-许可-公示”的全套透明化流程;

三是,各地普遍有预售资金监管制度,即首付款、按揭贷款严格按照工程形象进度支付。

四是,我国还有严格的竣工交付验收程序。从监管上看,我国预售门槛比英美日要高。

因此,根源不在预售本身,而在于监管执行上。

现实问题是,上面讲的这个全链条的预售管理体系,并未得到有效的执行。比如,对于项目用款计划,可以按照“地下结构完成、主体结构完成、竣工验收备案、首次登记完成”等几个环节设置资金使用节点。不到节点不能提取,这样既缓解了资金链,又能确保专款专用。

以现售取代预售,开发商把房子建好了再出售,这样就不会有任何烂尾的可能性。看似解决了问题,可以高枕无忧了,但事实上掩盖了在预售全链条管理上的问题,也不符合前期投入大,资金周转慢的地产开发模式。试想,既要保持高地价、保持卖地规模、保持开发投资规模,还不允许开发商过多融资,保持资金链安全,又要求现房销售,这怎么可能呢?

凡注有"环球传媒网"或电头为"环球传媒网"的稿件,均为环球传媒网独家版权所有,未经许可不得转载或镜像;授权转载必须注明来源为"环球传媒网",并保留"环球传媒网"的电头。