我们认为流动性和基本面预期的扭转是上周五以来港股持续上涨的主要推动因素。一方面,美国日新增病例再次突破10万例、未来消费和就业的不确定性导致投资者的交易由“胀”向“滞”转化,利好人民币汇率企稳、反弹。另一方面,5月17日上海宣布实现社会面清零,经济动能逐步修复叠加稳增长措施持续出台的预期下,年初以来港股主要指数业绩下修的趋势也已出现反转,上周恒生指数与恒生综指2022年净利润增速预测均出现上修。考虑到6月1日MSCI新兴市场指数成分股调整的执行,以及当前海外主动型资金低配人民币资产的情况,在5月上旬的潜在外部风险消化后、国内疫情防控也趋势性向好的背景下,港股市场料将迎来全球投资者的持续增配。我们维持5月中旬起为港股市场最佳增配时点的判断,建议关注三大主线:1)消费;2)基建、地产,3)中概互联网。

▍流动性和基本面预期扭转助推港股反弹。

5月17日,恒生指数和恒生科技指数分别上涨3.3%和5.8%,延续5月13日以来的上行趋势。我们认为4月初至5月上旬拖累港股表现的汇率贬值以及国内疫情这两大因素已现逆转迹象:

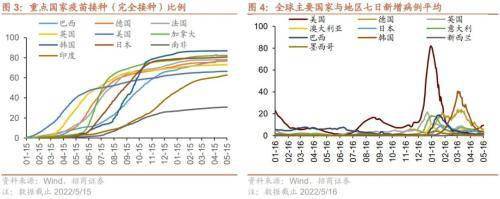

海外:“胀”向“滞”的交易,人民币汇率贬值预计扭转:4月18日至5月16日,国内疫情导致的增速放缓以及美联储的鹰派表态导致人民币兑美元贬值6.2%。但考虑到美国:1)日新增新冠病例再次突破10万例;2)5月消费者信心已跌至2011年欧债危机以来的最低点;3)年初以来中小企业对增加就业、未来销售和经济展望等预期的持续恶化,4月以来的美元强势逻辑预计告一段落。未来投资者的交易由“胀”向“滞”的转换过程中,人民币兑美元汇率有望逐步企稳、反弹。

国内:局部疫情控制向好、稳增长措施推动基本面修复:5月17日,上海宣布全市16个行政区都已实现社会面清零,未来复工复产有望持续推进,而全国范围的日新增确诊病例也由4月28日的5659例降至5月16日的175例;全国整车货运流量指数(7DMA)已从4月11日的76.5反弹至5月11日的91.1。在经济动能修复叠加稳增长政策持续出台的预期下,年初以来港股主要指数业绩预测下修的趋势也已出现反转,上周恒生指数与恒生综指2022年净利润增速预测均出现上修,两者收入增速的预测于4月起已现反弹。

▍5月中旬起为加仓港股最佳时点。

考虑到6月1日MSCI新兴市场指数成分股调整的执行,以及当前海外主动型资金低配人民币资产的情况,在5月上旬的潜在外部风险消化后、国内疫情防控也开始趋势性向好的背景下,港股市场料将迎来全球投资者的持续增配。我们维持5月中旬起为港股市场最佳增配时点的判断,建议关注三大主线:1)消费;2)基建、地产,3)互联网:

消费:当前恒生必选消费板块PE估值已回落至20.1倍(10%历史分位数)、股息率也高达2.8%(100%历史分位数),而可选消费行业PS值也已回落至1.5倍(13%历史分位数),整体消费板块安全边际凸显。随着局部疫情影响逐步减弱叠加纾困政策的持续推出,消费板块基本有望显著改善,推荐出行产业链中的酒店免税、餐饮旅游等板块。

基建、地产:稳增长政策有望在2-3季度集中发力。在5月地方政府专项债已发行超1700亿元,资金逐步到位且局部疫情反复的扰动结束后,基建开工大概率提速。而随着年初以来各地“因城施策”的地产政策推行,4月后的地产销售数据有望逐步触底反弹。地产信用风险的化解或将带动大金融板块迎来价值重估,推荐基建、地产开发商、物管等板块。

中概互联网:4月29日的中央政治局会议定调促进平台经济健康发展,对于互联网行业的监管有望常态化。此外,随着美国经济动能的下行,未来流动性预期料将逐步转暖,而国内局部疫情导致的业绩预测下修也已出现拐点。估值已显著回调、强消费属性的中概互联网板块亦值得关注。

▍5月港股投资组合:

华住集团-S、美团-W、中国中铁、华润置地、百度集团-SW、中粮家佳康、比亚迪股份、香港交易所、锦欣生殖、华虹半导体。

▍风险因素:

1)新冠疫情全球蔓延超预期,全球经济再次探底;2)中美摩擦进一步升级;3)内地流动性收紧,外资持续流出中国市场;4)汇率大范围波动。

凡注有"环球传媒网"或电头为"环球传媒网"的稿件,均为环球传媒网独家版权所有,未经许可不得转载或镜像;授权转载必须注明来源为"环球传媒网",并保留"环球传媒网"的电头。